從本土市場發

行情況來看,早在我國貼標

綠色債券市場啟動前,債務融資工具市場已率先進行了債券收益與碳收益相掛鉤的產品創新,創新了

碳資產管理的新型模式,也為

新能源企業的融資活動提供了便捷的渠道。2014年5月,中廣核風電發行首單“

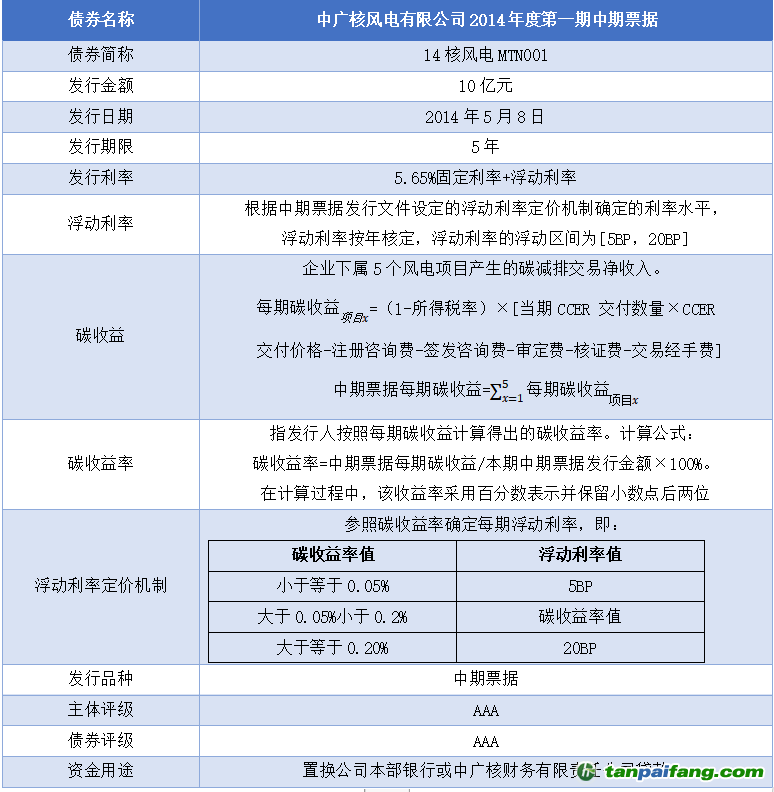

碳債券”,發行金額10億元人民幣,發行期限為5年,募集資金全部用于置換發行人借款。該債券的詳細信息如下表所示:

表2 中廣核風電附加碳收益中期票據基本信息

中廣核風電附加碳收益中期票據特別創新了“固定利率+浮動利率”的利率結構,其中固定利率為5.65%,較同期限AAA級信用債低約46BP;浮動利率區間設定為5BP至20BP,與發行人下屬的5家風電項目公司在債券存續期實現的

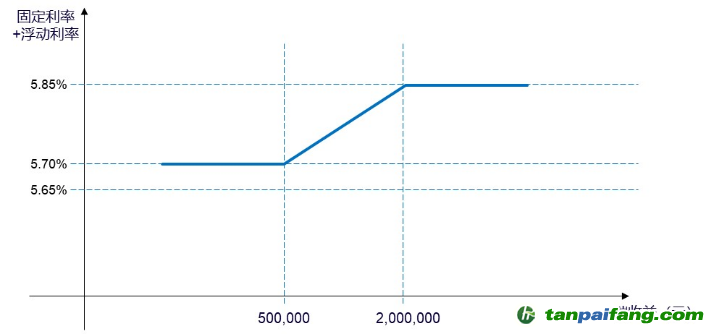

CCER凈收益正相關。發行人和投資者當期的融資成本和投資收益如下圖所示:

圖2 中廣核風電附加碳收益中期票據每期利率與每期碳收益關系圖

由圖可見,中廣核風電的“碳債券”通過將債券利率與企業每期CCER銷售凈收益相掛鉤,構建了一個相當于對于企業碳收益看漲的利率結構,并將利率控制在[5.7%,5.85%]區間,若企業當期碳收益低于50萬元的底線,投資者可獲得5.7%的債券利率,若當期碳收益高于200萬元,企業則可以保留超過的部分收益,僅支付5.85%的利息。具體來看,與債券碳收益所掛鉤的發行人下屬5個風電項目,分別為內蒙古商都項目、新疆吉木乃一期項目、內蒙古烏力吉二期項目、甘肅民勤一期項目和廣東臺山汶村項目,合計裝機容量約23萬千瓦。根據評估機構的測算,當CCER市場均價區間在8元-20元/噸時,上述項目每年的碳收益都將超過50萬元的最低限,最高將超過300萬元。中廣核風電附加碳收益中期票據的利率機制創新性地綁定了企業碳收益與投資者的投資收益,是我國

碳金融市場的創新性突破。

內.容.來.自:中`國`碳#排*放*交*易^網 t a np ai f an g.com

作者:

劉慧心 中央財經大學綠色金融國際研究院氣候金融研究中心副主任

研究指導:

崔 瑩 中央財經大學綠色金融國際研究院助理院長

轉載自“中央財經大學綠色金融國際研究院”。

【版權聲明】本網為公益類網站,本網站刊載的所有內容,均已署名來源和作者,僅供訪問者個人學習、研究或欣賞之用,如有侵權請權利人予以告知,本站將立即做刪除處理(QQ:51999076)。