打造至少3~5年的大宗商品遠期曲線

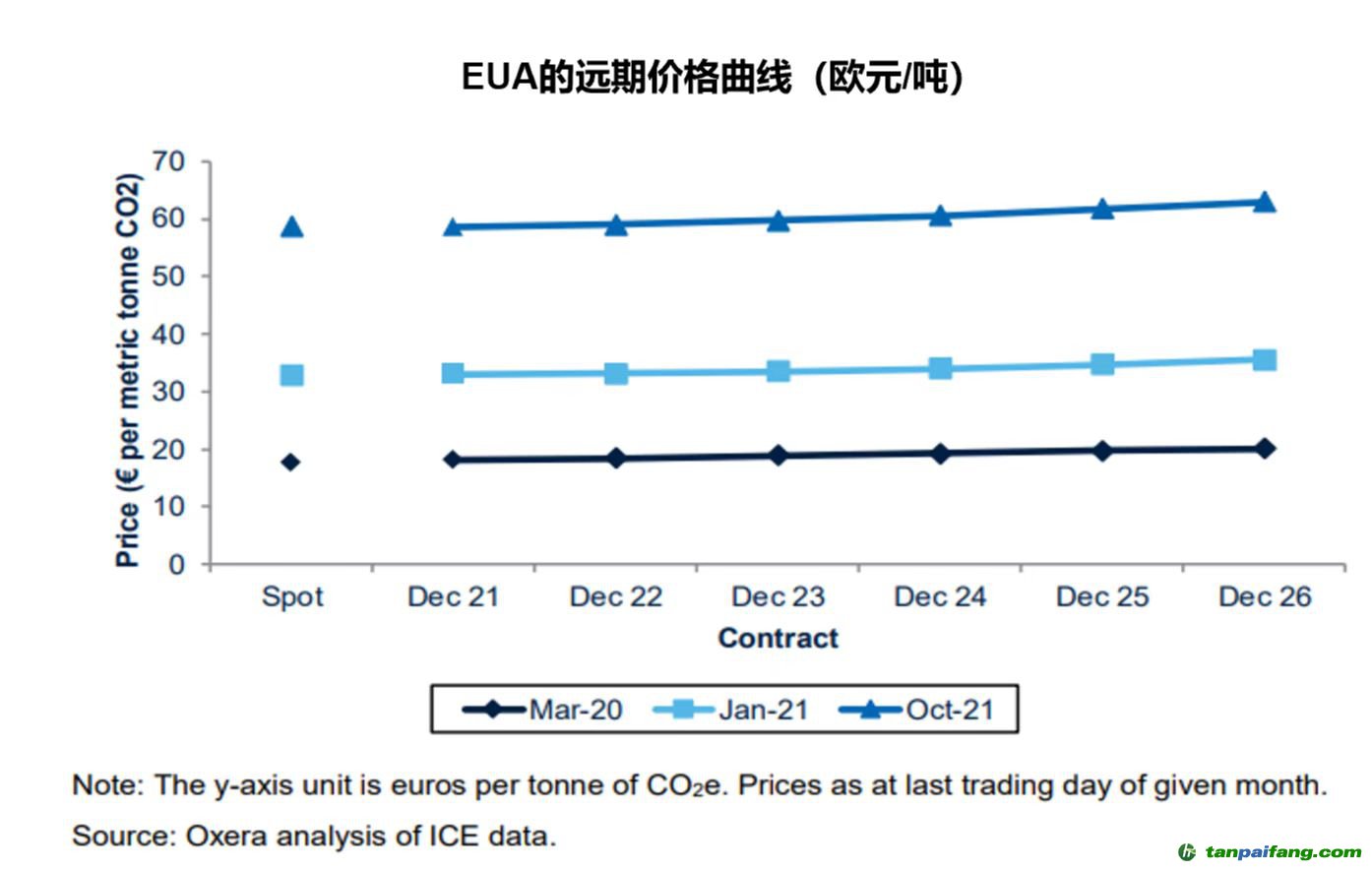

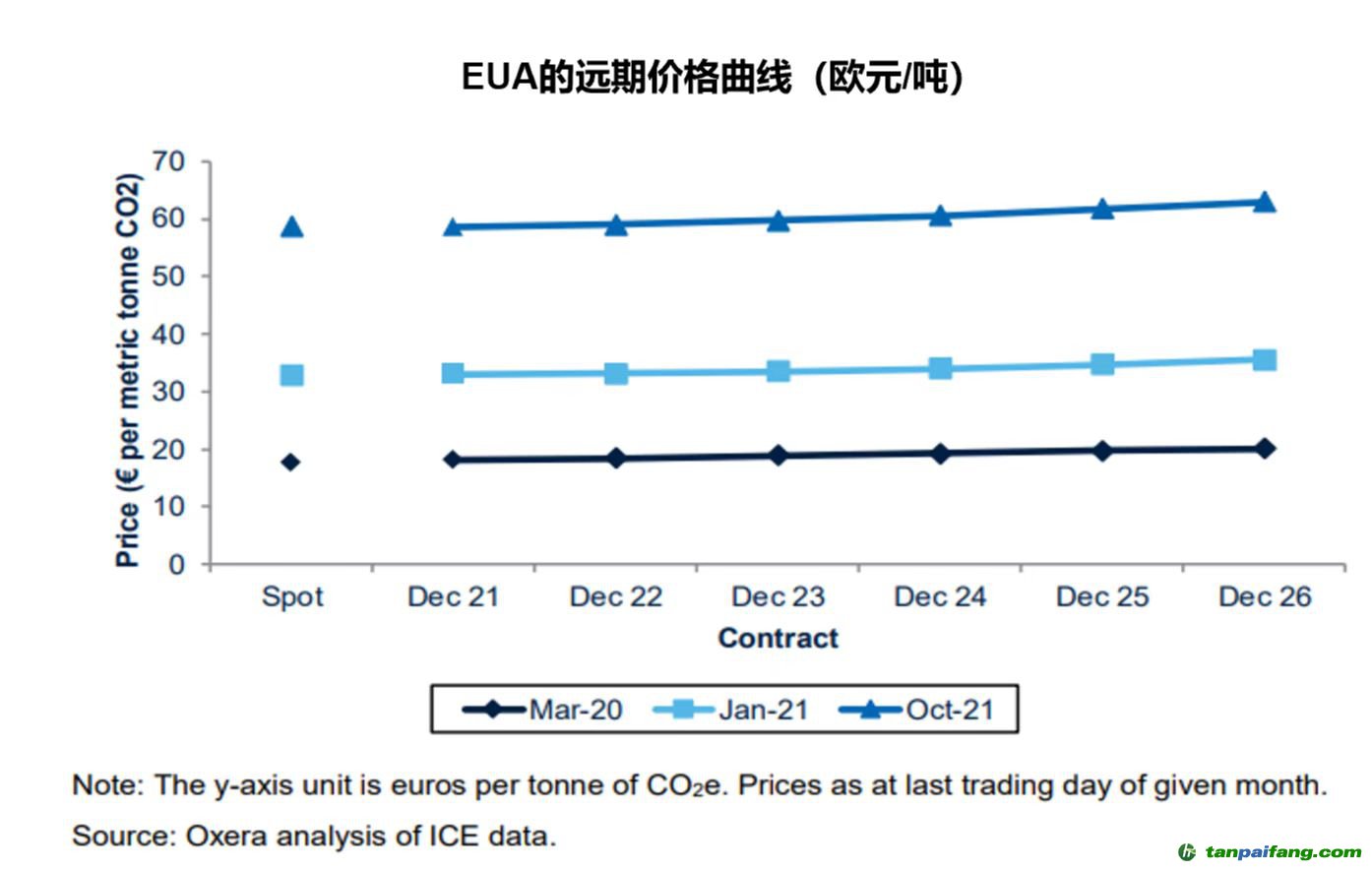

擁有機構主導的、3~5年的遠期碳配額價格曲線是提高碳期貨定價效率的重要前提條件之一。在中國90多個期貨和期權品種里,多數只有12個月的遠期曲線;而在歐美期貨市場上,電力、動力煤、天然氣、碳配額期貨有至少三年的遠期流動性。2021年,德國推出了10年期的電力期貨合約,以推動風電和光伏

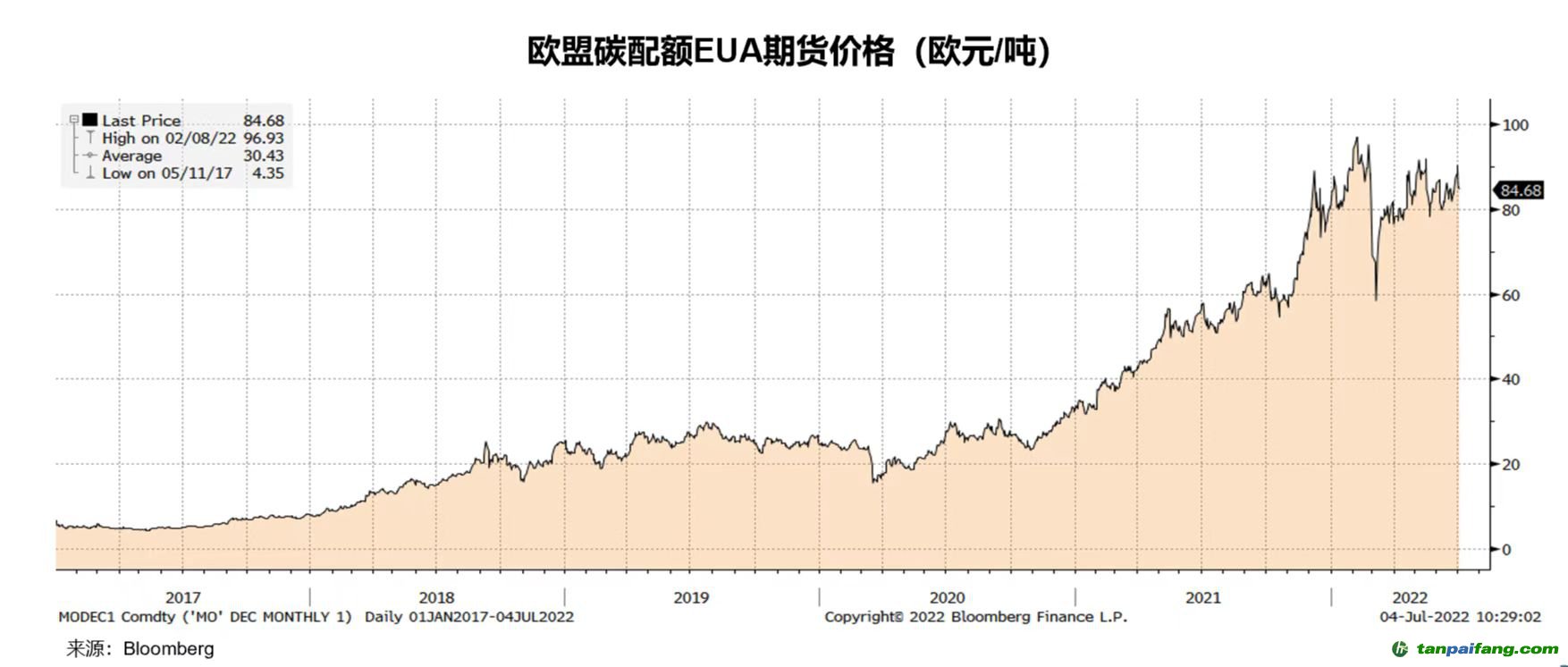

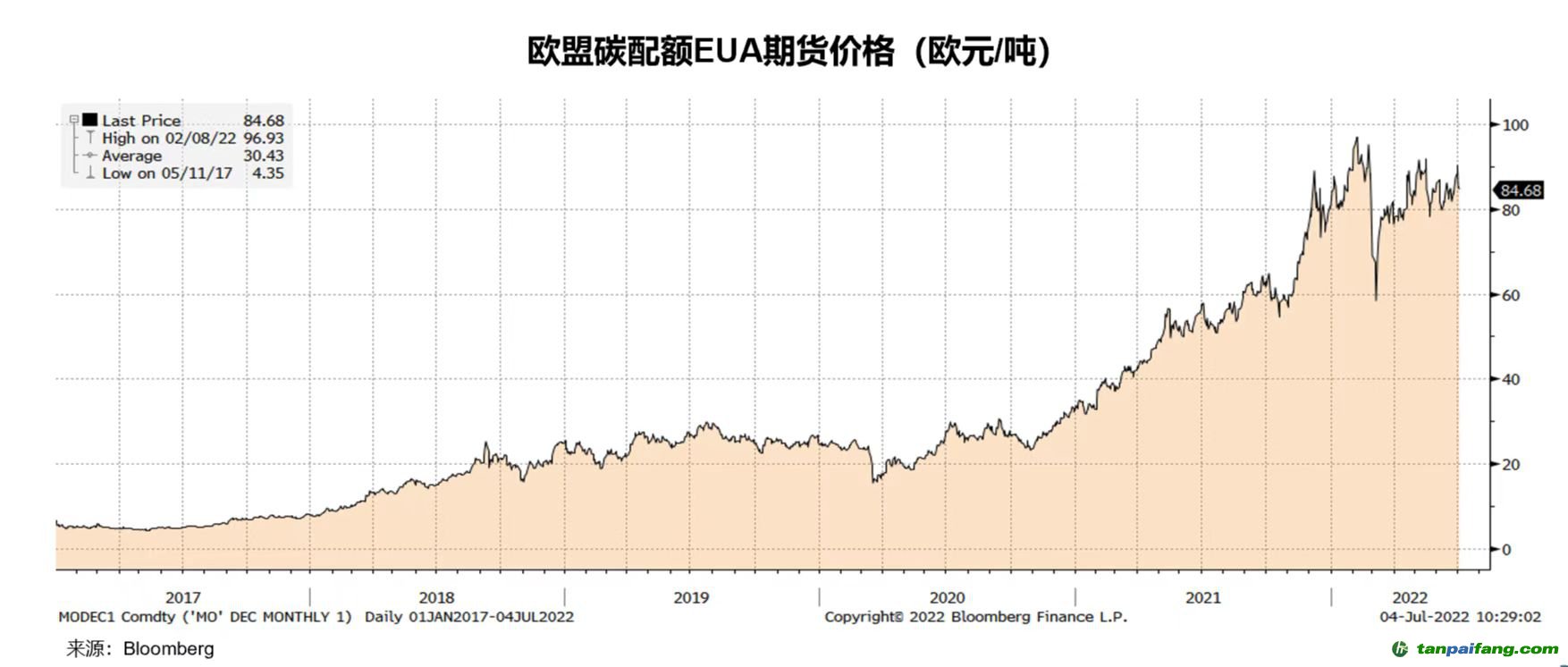

新能源的消納。2017年1月初至2022年7月初,歐盟碳期貨從4.3歐元/噸最高漲至96.9歐元/噸,憑借著3~5年的遠期曲線,市場主體有足夠長的時間提前在2017年就分比例逐年對沖2022年碳配額的價格風險;如果只有不到1年的遠期曲線,無法實現高效率、長周期的風險對沖。在下一個五年,歐盟的電力企業將繼續用“碳、電、天然氣”遠期價格曲線來對沖風險。

本`文@內/容/來/自:中-國^碳-排-放^*交*易^網-tan pai fang. com

再舉一個航空公司對沖燃油價格風險的例子。美國西南航空用期權組合套保,每年至少對沖50%的燃油成本。2022年第二季度,西南航空用遠期曲線有力地對沖了燃油成本上漲帶來的市場風險,本年預計將節省12億美元的燃油成本。截至2022年6月末,西南航空已對沖本年下半年燃油成本總量的三分之二、2023年的三分之一、2024年的五分之一。

【版權聲明】本網為公益類網站,本網站刊載的所有內容,均已署名來源和作者,僅供訪問者個人學習、研究或欣賞之用,如有侵權請權利人予以告知,本站將立即做刪除處理(QQ:51999076)。