碳排放權交易朋友圈再次迎來擴容。今年2月,中金公司、中信建投證券、東方證券、申萬宏源證券、華泰證券、華寶證券收到中國證監會碳市場準入無異議函,加之2014年、2015年先后獲準的中信證券和國泰君安證券,有8家券商可參與碳排放權交易。 內/容/來/自:中-國/碳-排*放^交%易#網-tan p a i fang . com

機構大軍會以何種方式參與,又會給我國碳排放權市場帶來何種影響?

機構具有獨特優勢

本`文-內.容.來.自:中`國^碳`排*放*交^易^網 ta np ai fan g.com

中金公司固定收益部執行總經理黃達飛告訴期貨日報記者:“通過開展碳排放權交易,公司可以充分發揮成熟的交易能力和專業的產品創設能力,為實體經濟提供更多低碳轉型解決方案,切實提升金融服務實體經濟的深度和廣度。”她說,參與碳排放權交易有助于豐富公司綠色投資品種,構建全鏈條交易能力,提升綠色綜合服務能力,更好擁抱雙碳發展歷史機遇和綠色發展新賽道。

本`文-內.容.來.自:中`國^碳`排*放*交^易^網 ta np ai fan g.com

“券商參與碳交易有利于促進建立、完善全國統一碳交易市場及有國際影響力的碳定價中心,有利于完善環境權益交易市場、豐富融資工具。”華寶證券告訴記者,券商資金規模大、參與交易的能力與意愿強,交易量遠高于控排企業,能夠為碳市場帶來巨大的流動性,強化價格發現功能;通過碳金融產品的開發和服務,能夠加快碳資產的形成,幫助企業盤活碳資產和進行風險管理,激發企業的交易積極性。

“在完善IT系統和遵循風控要求下,券商主要通過趨勢交易、客需撮合交易、碳回購等方式參與自營碳排放權交易業務,合規、審慎開展業務。”華寶證券稱。

作為機構先行者,中信證券和國泰君安證券近年來一直積極參與碳市場建設。中信證券全面參與全國和試點區域的碳交易市場建設,并推出了碳配額回購、碳排放權場外掉期等創新業務;其旗下子公司華夏基金也在業內首家明確提出“碳中和”具體目標和實施路徑。國泰君安證券在2014年初便在證券業內率先成立碳金融業務團隊,先后完成證券公司首單CCER(Chinese Certified Emission Reduction )開發交易業務、首單上海碳配額遠期交易,交易規模在多個試點區域名列前茅。2021年,公司發行了證券行業首單掛鉤碳排放配額的收益憑證,掛鉤標的為廣東省碳排放配額(GDEA)。2022年上半年公司累計參與碳交易市場成交量6215萬噸,成交額15.89億元,同比增長70%;參與廣東、北京、湖北等試點碳配額和CCER交易,服務水泥、發電、鋼鐵等行業碳交易需求,成交量約285萬噸,成交額約1.31億元。

本*文`內/容/來/自:中-國-碳^排-放“交|易^網-tan pai fang . c o m

記者了解到,《碳排放權交易管理規則(試行)》明確,全國碳排放權交易主體包括重點排放單位以及符合國家有關交易規則的機構和個人。但目前碳排放權現貨市場的參與主體還是控排企業。 內/容/來/自:中-國-碳-排-放*交…易-網-tan pai fang . com

“券商自營參與碳排放權交易是擴展碳排放權交易對象的重要措施。”方正中期金融衍生品資深研究員彭博對記者表示,目前,碳排放權交易還是僅集中在產業方面,參與的主要是電力市場企業,這類企業對于碳排放權的定價、擴展碳排放市場流動性等都存在一定的困難。他認為,券商參與碳排放交易,有助于提升碳排放市場流動性及活躍度,給予碳排放權較為公允的定價,從而助力碳減排。“整體來說,這是促進現貨市場發展好的嘗試。” 內/容/來/自:中-國-碳-排-放*交…易-網-tan pai fang . com

物產中大期貨副總經理、首席經濟學家景川表示,券商在境內交易所進行的是自營交易,為投資性交易,能否進入現貨領域則需要了解政策是否允許券商進行交割,一旦可以進行實物交割,則券商進入全國碳排放權市場就順理成章了。

彭博表示,此次證監會放行券商參與碳排放權交易后,券商就獲得了碳排放市場的參與資格。未來,券商也有望在期貨市場上參與碳排放期貨及期權交易。

內/容/來/自:中-國-碳-排-放*交…易-網-tan pai fang . com

市場尚處于起步階段 本+文`內/容/來/自:中-國-碳-排-放-網-tan pai fang . com

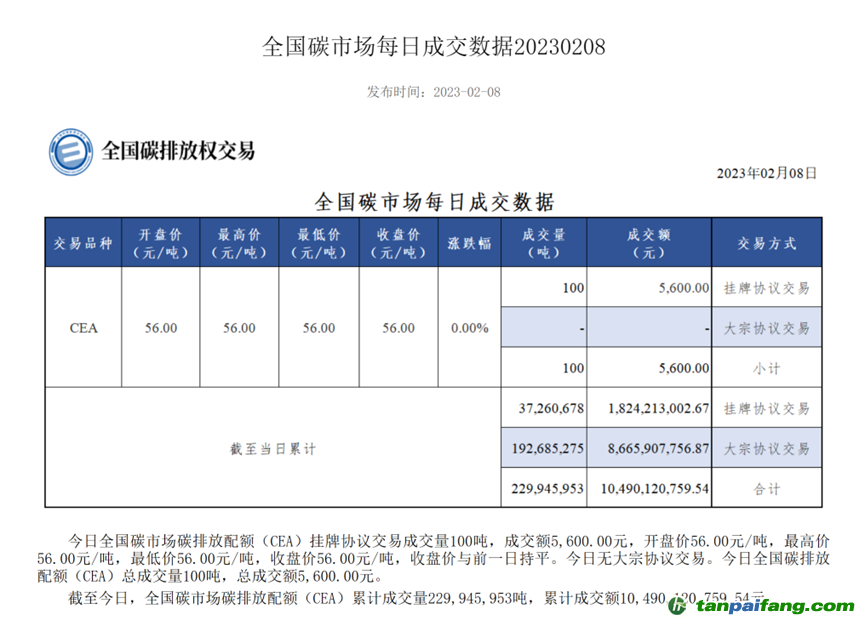

2021年7月16日,全國碳排放權交易市場正式上線交易。受訪業內人士認為,我國碳排放權交易市場尚處于起步階段,存在著參與群體單一、交易活躍度不足、協議交易為主等問題。截至昨日,全國碳排放權交易市場累計成交總量近2.3億噸,累計成交總額104.9億元。

禸嫆@唻洎:狆國湠棑倣茭昜蛧 τāńpāīfāńɡ.cōm

夲呅內傛萊源亍:ф啯碳*排*放^鮫*易-網 τā ńpāīfāńɡ.cōm

本+文+內/容/來/自:中-國-碳-排-放(交—易^網-tan pai fang . com

來源:上海環境能源交易所官網

本*文@內-容-來-自;中_國_碳^排-放*交-易^網 t an pa i fa ng . c om

從第一個履約周期的運行情況來看,價格方面,全國碳市場自2021年7月啟動交易至12月中旬價格總體呈下降趨勢,協議交易價格大多數時間高于大宗交易價格,在臨近12月31日履約截止日前掛牌協議交易及大宗協議交易價格均迅速回升。掛牌協議交易方面,平均價格約47.16元/噸,最高價62.29元/噸,最低價38.50元/噸,絕大部分在40到60元/噸區間內波動;大宗協議交易價格低于掛牌協議交易,平均為41.95元/噸,最低30.21元/噸,最高為首日出現的52.92元/噸,自9月起長期在40元/噸左右波動,在12月中旬價格回升后于12月30日出現了52.91元/噸的較高交易價格,與首日交易價格相仿。

內.容.來.自:中`國`碳#排*放*交*易^網 t a np ai f an g.com

成交量方面,前期以掛牌協議交易為主,后期掛牌協議交易熱度降低,以大宗協議交易為主。大宗協議交易僅2022年7月少于掛牌協議交易,自2022年8月以來已成為絕對主流的交易方式,全年大宗協議交易量占總體約83%。2022年12月的整體交易活躍程度顯著增加,其中2022年11月交易量超過前四個月之和,2022年12月成交量超過1.3億噸,占總交易量約1.79億噸的超過四分之三,顯示非履約期交易不活躍,履約截止期臨近時碳市場活躍度迅速升高、量價齊漲,此前試點碳市場普遍出現的潮汐現象在全國碳市場仍然明顯。

企業交易情況如何呢?期貨日報記者了解到的情況是,企業存在惜售心理。根據市場預估,第一個履約周期的配額分配較為寬松,有機構測算總量盈余3億噸,市場存在大量配額。但在實際價格方面,接近履約截止日期時價格出現了拉升,可能是效率較高、配額富余較多的大集團對剩余配額存在惜售心理,出于對未來配額分配不確定性的擔憂,即使在配額富余的情況下仍選擇繼續持有。 本*文@內-容-來-自;中_國_碳^排-放*交-易^網 t an pa i fa ng . c om

“目前我國碳排放限于現貨市場交易,參與方主要是與碳排放相關的企業,以電力企業為主,市場相對封閉,間接涉及排碳和碳吸收、碳利用以及其他企業無法進入市場進行投資。同時全國碳交易市場相對分散,各個交易市場難以做到有效對接,造成目前市場交易不活躍、也容易造成價格失真。”景川表示,在流動性、風險以及收益這個不可能三角關系中,缺乏流動性的支撐,其價格的公允價值就很難實現,不合理的價格往往會打擊參與者的積極性,市場的功能就難以發揮。此次引入券商參與碳排放權交易市場,充分利用券商的資金優勢和交易優勢,為市場注入流動性,提高交易的活躍程度,從而實現碳排放的價格公允性,更好地發揮市場配置資源的功能。 本+文`內.容.來.自:中`國`碳`排*放*交*易^網 t a np ai fan g.com

夯實市場基礎是關鍵 本@文$內.容.來.自:中`國`碳`排*放^交*易^網 t a np ai fan g.c om

對于券商自營參與碳排放權交易的意義,彭博認為,這是擴展碳排放權交易對象的重要措施,機構投資者參與全國碳市場交易的進度有望加快。 本+文+內.容.來.自:中`國`碳`排*放*交*易^網 t a np ai fan g.com

“當下,碳排放市場的發展關鍵是夯實現貨市場,擴大現貨市場參與的行業和規模,提升流動性,從而構建多方參與的大市場,形成碳排放權交易的全國統一交易所。”彭博表示,只有現貨市場擴容了,成交量大了、流動性好了,碳交易市場后面才有可能上期貨。

與此同時,一位研究碳市場的專業人士向記者表示,夯實現貨市場基礎還需要做到:一是高層級的法律支持,碳排放權交易市場需要強有力的立法監督才能保證交易履約順利進行,《碳排放權交易管理暫行條例》的出臺將是我國碳市場進一步完善的重中之重;二是要有長期穩定的政策預期,控排企業最關注的就是政策類問題,如行業納入交易的時間、CCER重啟、配額有償分配等,預期穩定的政策將是減少市場不確定性的根本,也是提升流動性的重要路徑;三是提升碳排放數據質量,準確可靠的數據是全國碳市場有效規范運行的生命線;四是建立有效的定價機制,現階段全國碳市場受制于市場活躍度和流動性,碳價信號的有效性不足,碳資產的估值體系不完善,對社會資本的引導和激勵作用不強,制約了氣候投融資等相關工作的展開。 本文+內-容-來-自;中^國_碳+排.放_交^易=網 t a n pa ifa ng .c om

為優化碳市場建設,2月7日,廣東省人民政府印發《廣東省碳達峰實施方案》稱,要在廣州期貨交易所探索開發碳排放權等綠色低碳期貨交易品種。開展用能權交易試點,探索碳交易市場和用能權交易市場協同運行機制。全面推廣碳普惠制,開發和完善碳普惠核證方法學。統籌推進碳排放權、碳普惠制、碳匯交易等市場機制融合發展,打造具有廣東特色并與國際接軌的自愿減排機制。 本*文`內/容/來/自:中-國-碳^排-放“交|易^網-tan pai fang . c o m

受訪市場人士認為,碳排放權期貨可從發現價格、提供風險管理工具、優化資源配置、擴大市場邊界和容量等方面促進減排。碳排放權期貨市場將極大豐富和完善碳市場體系,在經濟社會全面綠色轉型過程中發揮獨特作用,建設一個價格有效、穩健運行、期現聯動的全國碳市場對推進碳達峰、碳中和工作至關重要。